东山精密:完成Multek交割,铸就高端PCB全品类大格局

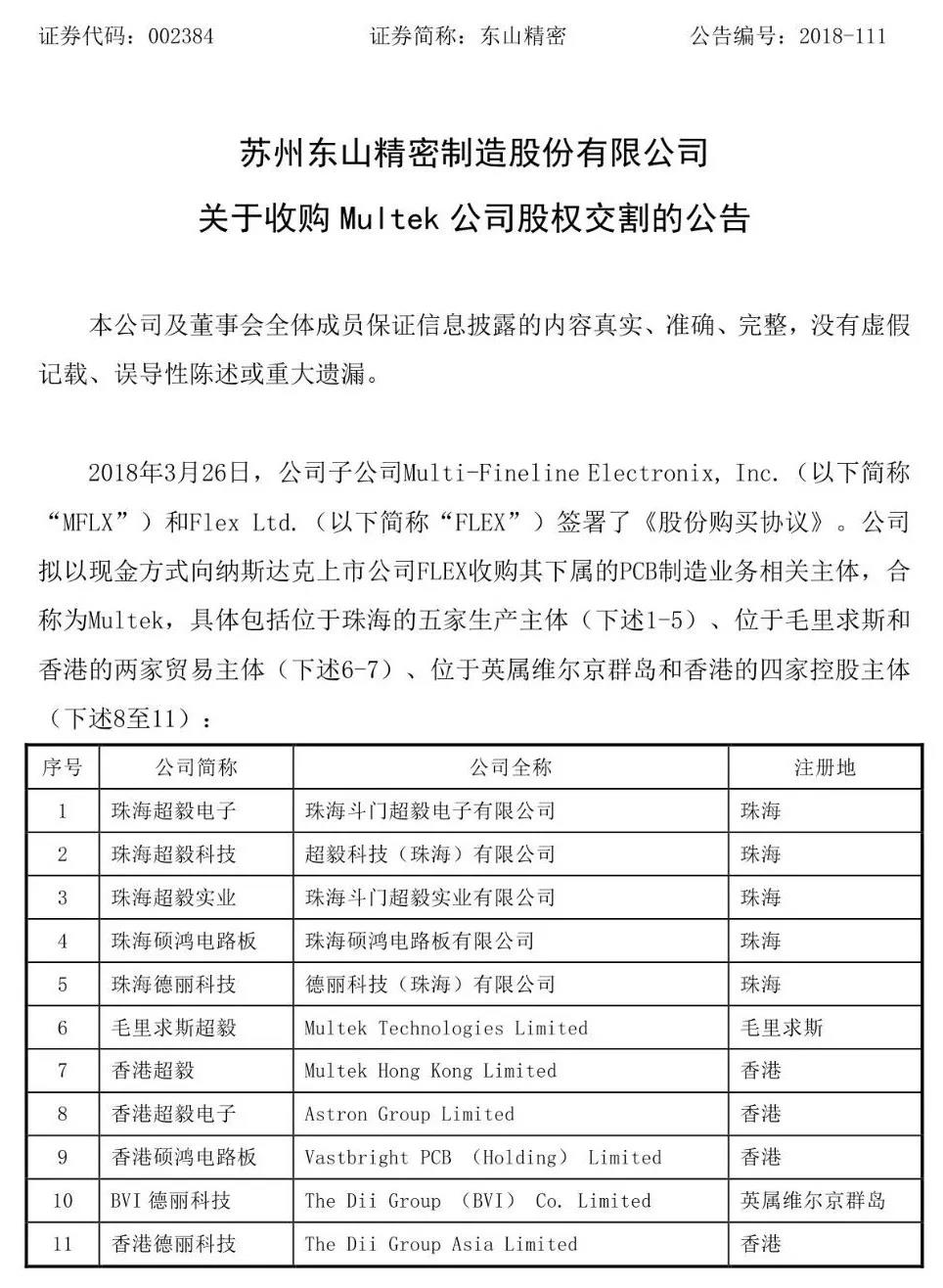

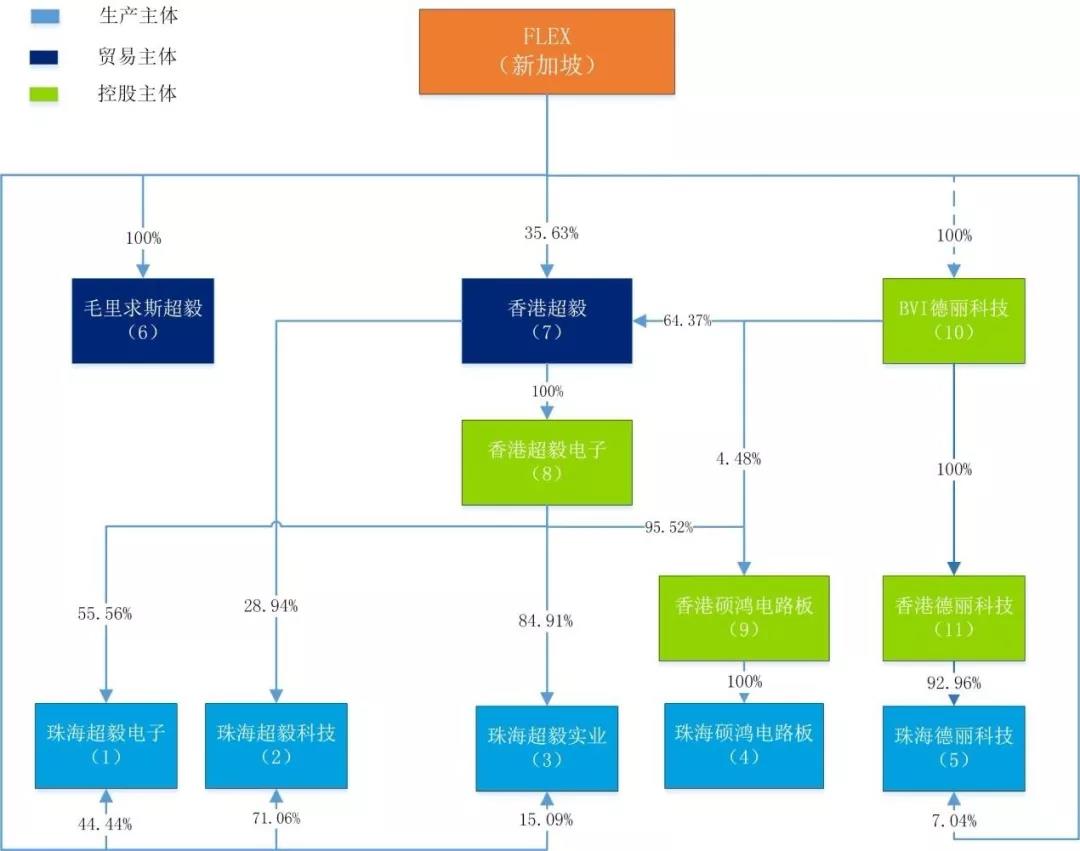

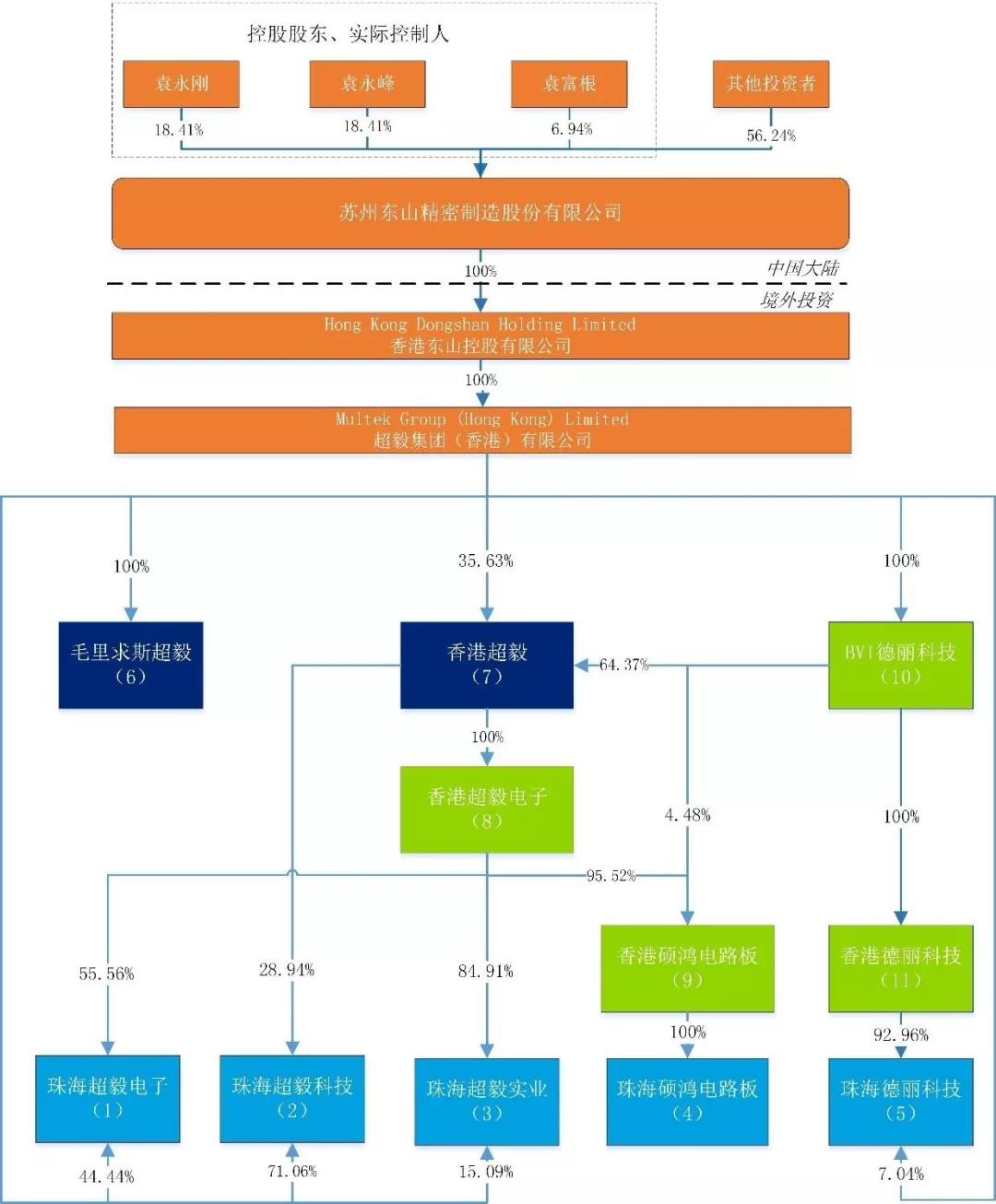

定了!7月26日、27日,东山精密发布公告:以现金方式(初始购买价格2.93亿美元)收购FLEX下属的PCB制造业务(Multek)共十家相关主体100%股权(五家生产主体、两家贸易主体、四家控股主体),该股权正式完成交割。

东山精密发布公告

东山精密与MFLX中国区中高层见面会

2018 年 7 月 26 日,鉴于《股份购买协议》所约定的各项交割条件均已满足,交易对方根据《股份购买协议》的约定,将毛里求斯超毅 100%股权、BVI 德丽科技 100%股权、香港超毅 35.63%股权登记在公司香港子公司 Multek Group (HongKong) Limited 名下,并就珠海超毅科技 71.06%股权、珠海超毅电子 44.44%股权、珠海超毅实业 15.09%股权、珠海德丽科技 7.04%股权变更登记事项完成了珠海市商务局备案手续,并已向珠海市工商行政管理局提交了变更登记申请材料,取得了珠海市工商行政管理局出具的收取登记申请材料凭据,尚待获得主管机关正式变更登记通知书并领取新的营业执照,预期不存在重大障碍或者风险。

本次收购完成后,东山精密直接或间接持有珠海超毅电子、珠海超毅科技、珠海超毅实业等合计 11 家公司的 100%股权,Multek 的股权结构如下:

Multek的业务结构

Multek的业务分布为:通信(37%)、消费类(32%)、工业类(13%)、解决方案(17%);客户分布中,伟创力占multek总收入的37%,其他前五大客户每家在3%-8%之间。2017年销往美国产品占总收入约8%,中国大陆约占28%,其他销往香港、马来西亚、荷兰等。

multek的业绩指标

营收、利润、利润率

2016年,multek部分批次PCB产品因工艺难度导致报废有所升高,导致总体毛利率相对较低。

2017年加强了质量控制措施和成本控制,同时,受下游通信行业周期性的影响,主动改变销售策略,积极开拓电子消费品等领域市场,同时毛利率相对较低的通信和企业计算服务板块贡献的收入占比有所下降,从而带动2017年毛利率上升。

multek通信和企业计算服务行业的毛利率较低,电子消费品、工业和新兴产业毛利率次之,可靠性解决方案行业毛利率最高。

通信和企业计算服务行业产品以传统多层电路板为主,主要用于通信基站、服务器等,工艺相对成熟,毛利率较低。

电子消费品行业以手机为主,产品以HDI板、ELIC板、柔性电路板为主,技术含量较传统多层电路板高,因此毛利率高于通信和企业计算服务行业产品。

工业和新兴行业产品主要针对工业上的精密测量仪器,对产品精度要求较高,毛利率相对较高。高可靠性解决方案主要面对汽车电子件等对产品可靠性要求较高的客户,毛利率因此也较高。

可以看出,Multek的固定资产成新率和陆资优秀公司相比有差异。

Multek的环保投入和土地储备:由于PCB制造依赖水源和能源,未来环保和土地资源会成为PCB公司的战略资源。Multek已经具备在现有厂区的排放指标,为彻底解决环保问题也新建了污水处理设施,提升了处理能力。按规定,扩产也可向政府重新申请指标。

2016-2017年,multek环保投入为6336万元、4057万元,占总收入2%/1.3%,在同等体量PCB公司中处于中等水平。

截至本报告书签署日,multek共计持有26.9万平方米土地,对比崇达技术珠海项目26.7万平米的土地设计产能640万平米。按照Multek目前的均价2400元/平米来算,公司的潜在产值是154亿元人民币。

收购Multek补全短板,全品类大格局正式形成:目前中国厂商在SLP、ELIC、高端HDI、IC载板、高端手机FPC等产品市场上占比较低,通过自主技术升级实现超越的过程较慢,收购国外优质资产是高效途径。Multek拥有约8亿美元的全品类高端PCB产能,客户均为该等领域全球著名龙头厂商,如全球TOP5通信设备商中的3家,客户和产品资质位于全球第一梯队,考虑到目前全球PCB产业在稳定增长,国产替代趋势不断加快,未来Multek交由中国团队管理后,富余的高端产能将快速发挥威力,直接增厚公司业绩。此次收购使得东山成为高端PCB全品类供应商,恰当降低了软板业务绑定大客户风险。

业务瘦身,聚焦主业享受高端PCB赛道红利。公司计划将大尺寸显示业务相关资产(固定资产、存货、债权等),以资产转让方式整合至子公司深圳东山,预计资产整合规模为8-10亿元,2018年7月31日前完成。完成整合后,公司将其所持深圳东山100%股权转让给实际控制人袁永刚、袁永峰或其指定的第三方企业,自交割之日起6个月内付清全部价款。本次出售是公司计划内的一次战略落地,通过出售非核心业务资产回笼资金,有利于提升高端PCB、LED小间距业务比重,聚焦主业,提升盈利能力。

东山是陆资企业在高端PCB市场的一面旗帜,最直接受益于高端市场日资厂的萎缩、台资厂成长的放缓,高端PCB领域是集中度较高、主要赚取技术导入期利润的好生意,未来2-3年内公司Apple订单份额提升、非Apple业务潜力挖掘(特斯拉等)将不断增厚业绩。

|

|

|

|||